|

| | Marché or et argent /Comex / positions des bullions banks / infos en mensuel |    |

| |

| Message | Auteur |

|---|

re / Cots gold et silver bullions banks / nov 2012 re / Cots gold et silver bullions banks / nov 2012

par g.sandro Dim 9 Déc 2012 - 10:24 | |

| pour ceux qui n'ont pas encore lu la dernière analyse de Marie, c'est sur la page précédente , ici Du-Puel - Citation :

- on voit bien sur les graphes "rouges" que les points bas des cours sont atteint après le creux au max des net short.

Oui, mais justement, là, la position short atteint des niveaux historiquement élevés et pourtant on est très loin des plus bas sur les pièces; dans la vraie vie, surtout sur le Silver, on est même nettement plus proche des plus hauts que des plus bas, c'est même devenu très difficile d'en trouver sans surcote, voire sans surcote importante... du H 50, par exemple, c'est devenu intouchable... même en acceptant d'acquitter des primes supérieures à 10%, (voire 15%   ) il n'y a plus rien à vendre... et ça c'est inédit... ) il n'y a plus rien à vendre... et ça c'est inédit...  C'est à la fois navrant,  (parce qu'on s'était bien habitué à en trouver à spot et que, quelle que soit la quantité qu'on détienne, elle gagnerait à être augmentée) (parce qu'on s'était bien habitué à en trouver à spot et que, quelle que soit la quantité qu'on détienne, elle gagnerait à être augmentée) et, dans le même temps, c'est aussi rassurant   parce que ça valide totalement nos analyses de fond et l'urgence qu'il y a à ne plus différer la démarche pour ceux qui atermoient encore. On vous prévient depuis quasiment 10 ans, j'en connais même (peu, il est vrai) qui sont des lecteurs assidus et qui nous suivent depuis le début , qui sont 100% en accord avec nous et qui, pour une raison qu'ils ne parviennent pas à identifier  , ne sont pas encore passés à l'acte ou seulement pour des quantités symboliques... Bon, bah pour ces gens là, aussi sympathiques et attachants soient-ils, ce sera la double punition...    Car en plus, eux, ils savaient... ça risque donc d'être moralement très difficile de se regarder dans le miroir en sachant qu'on n'a aucune excuse de partager le sort funeste de la masse qui, elle au moins, aura "l'excuse", enfin, si j'ose dire, d'être demeurée (ou de s'être complue) dans l'ignorance de laquelle nous nous efforcions de la sortir...et gratuitement en plus...tas de cons !  . ...Mais ceux qui savaient, eux, honnêtement, je ne voudrais pas être à leur place  ... ou alors... pour tout l'or du monde...   Hihihi     Silver is king, Go Gold ! Silver is king, Go Gold !

G.Sandro G.Sandro pas de copier collé: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Captain

Inscription : 04/02/2005

Messages : 14576

| |   |  re / Cot silver des bullions banks pour nov 2012 re / Cot silver des bullions banks pour nov 2012

par marie Dim 9 Déc 2012 - 17:08 | |

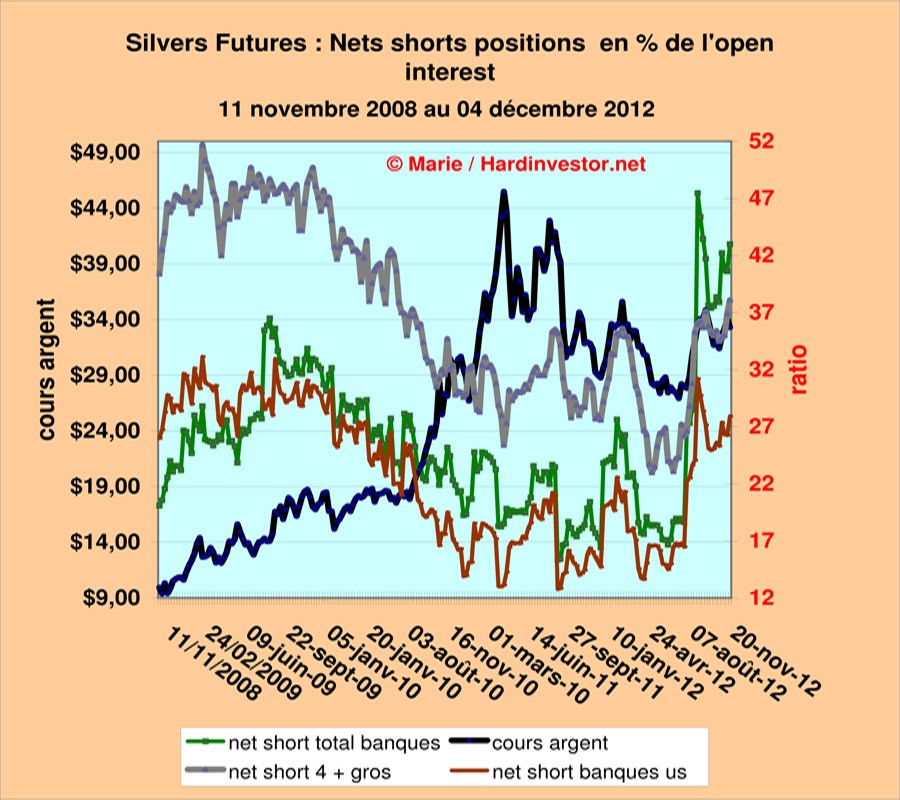

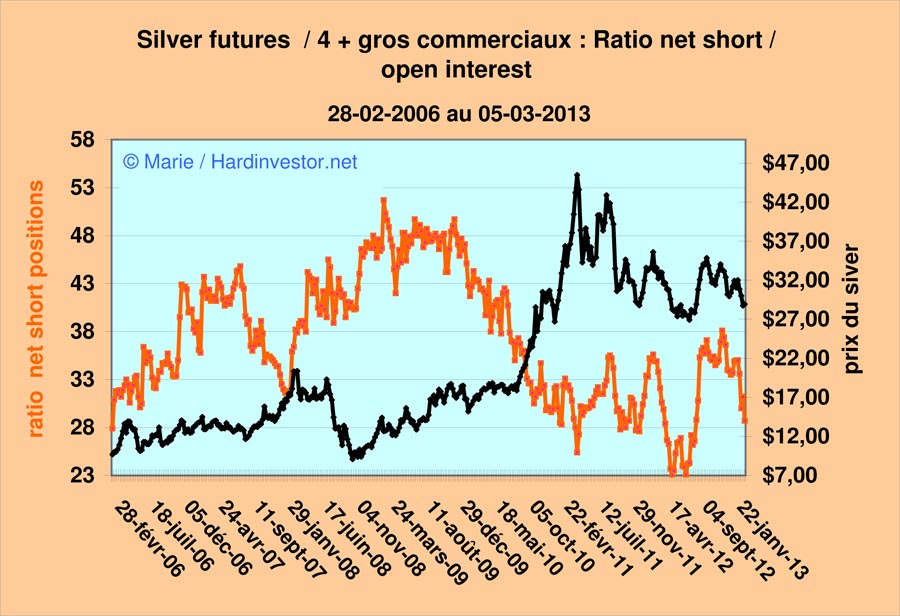

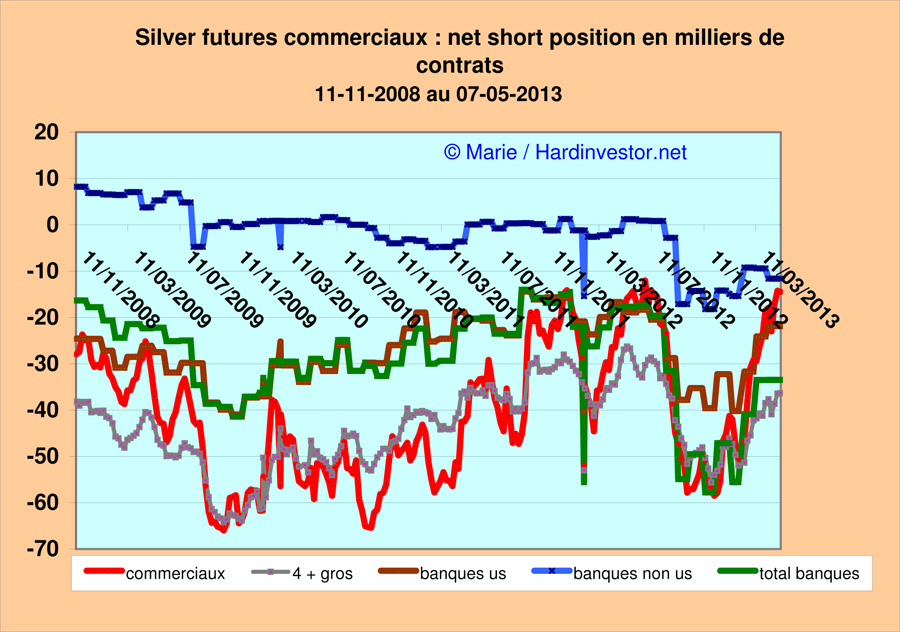

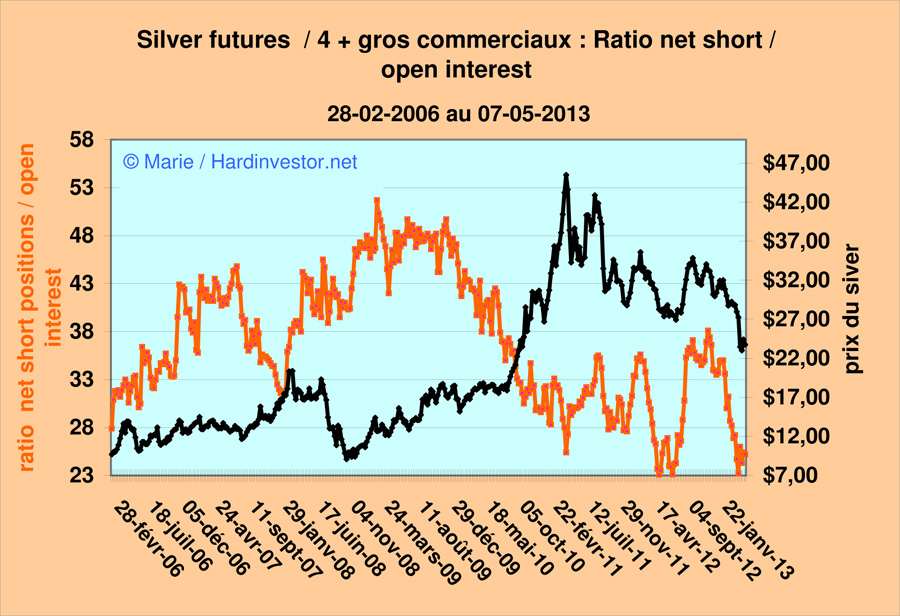

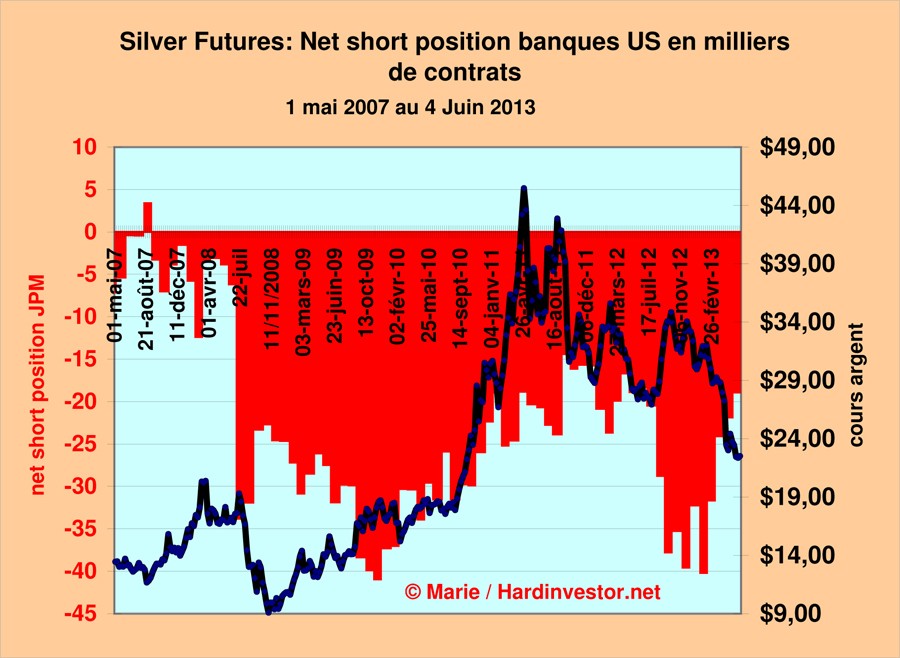

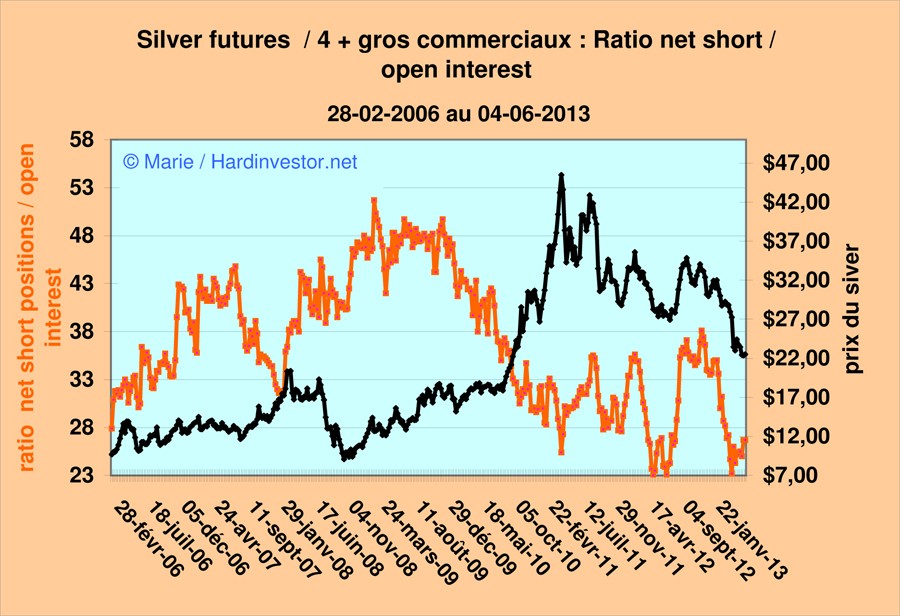

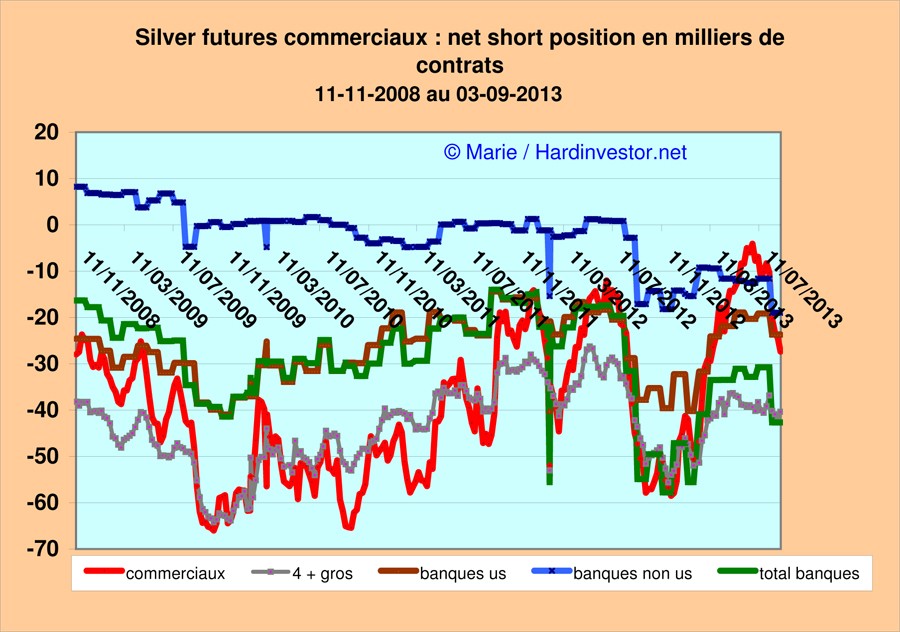

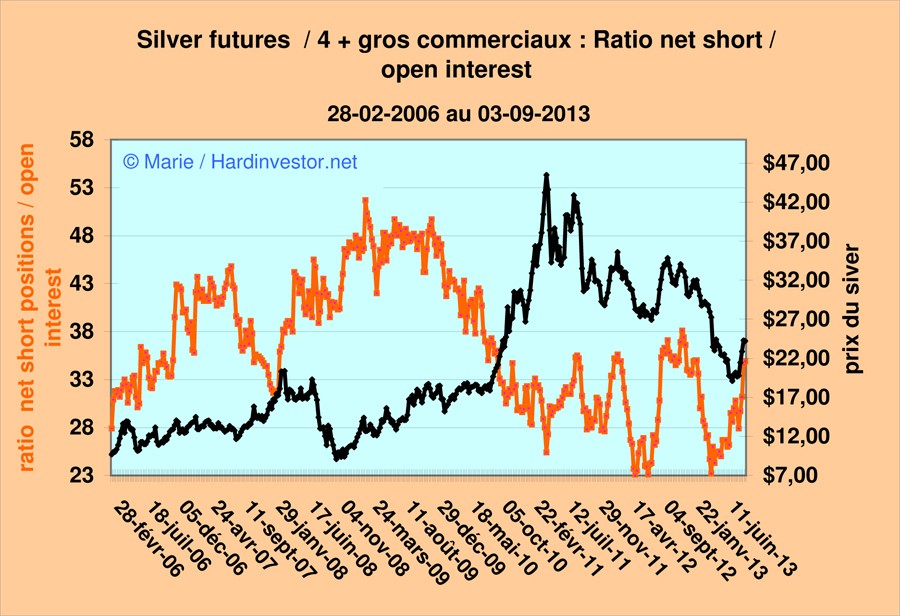

| Futures de l'argent :j'ajoute un dernier graphe pour compléter les précédents ( que vous pourrez trouver sur la page précédente, en cliquant ici ) il s'agit des nets horts positions en % de l'open interest des différents composantes des 4 plus gros commerciaux.j'ai repris les mêmes codes couleurs que précédemment : - en marron : les banques US - en vert : les banques us ET étrangéres - en gris : les 4 plus gros commerciaux attention sur ce graphe ci, l'axe des cours de l'argent et à gauche, et celui des ratios à droite

Futures argent métal / HardinvestorPour ceux qui n'auraient pas saisi la pleine mesure du "nouveau plan" des shorts silver, regardez bien la courbe verte , et son ascension fulgurante depuis le 11 septembre dernier, date de l'entrée en scène de 2 nouvelles banques "étrangéres" elles sont pas venu jouer de la figuration ! on a donc et pour la toute 1ere fois une pression des banques, extraordinairement prédominante, puisque leur net short position représente 41% de l'open interest - contre 38% pour les 4 plus gros - la sous catégorie des banques US ( JPM) ne représentant que 28% - la catégorie de la totalité des commerciaux ( non portée sur le graphe ) représentant 41.3% de l'open interest L'entrée de 2 banques étrangéres sur l'argent en sept dernier, ne passe pas inapperçue : l'hyper concentration accélére comme je le disais ds mon récap précédent : - Citation :

- Rappelons que l'une d'entre elle pourrait être Scotia Bank / Scotia Moccata

( d'après Ed Steer)

ces 2 banques là ont apporté à JPM un renfort de 20.000 contrats nets shorts ( soit la moitié de la position JPM), portant la nette short position des bancaires us et étrangéres à un plus haut absolu de près de 60.000 contrats !

Inutile de se demander pourquelle raison, le silver pourtant chaud bouillant avec sa backwardation, n'arrive pas à s'affranchir des 34 $ !

"on" a mis les TRES grands moyens pour ça ! On a mis les TRES grands moyens, et on prend des risques de plus en plus "démentiels" : ça se terminera très mal pour eux, tout ça ... tôt ou tard ! Quand à la banque US qui est sortie du silver, ce mois ci, ça devait etre amah un "petit" puisque pour sortir, il a du couvrir totalité des nets shorts positions, et que cette couverture est complétement gommée par augmentation des nets shorts positions de cette catégorie. (à moins qu'il ait commencé à couvrir depuis plusieurs mois, en profitant baisse des cours ) Qouiqu'il en soit, cette banque US a visiblement jugé qu'il était le temps de se dégager du bourbier des shorts silver , et c'est pas anodin ! A noter que le renfort des 2 banques étrangéres sur l'or, s'est déjà fait la malle ce mois ci ... un bien étrange ballet que tout ça... Depuis 10 ans que je suis ces marchés, je n'ai tout simplement jamais vu ça ! ****** Pour en revenir aux achats de physique et surtout de silver, je plussoie Sandro qui me confirmait récemment n'avoir jamais vu telle pénurie de Hercules sur le marché . dans ces conditions, une attaque réussie sur le cours papier, aurait peu de chance de se répercuter sur "nos" pièces favorites, puisque même aux alentour de 34 $ il était extrémement difficile d'en trouver !   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook

Dernière édition par marie le Mar 11 Déc 2012 - 15:00, édité 1 fois |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   | | |

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  bon ... super raid au lendemain annonce Qe4 bon ... super raid au lendemain annonce Qe4

par marie Jeu 13 Déc 2012 - 17:30 | |

| j'aurais préféré me tromper et que Macleod ait vu juste ... malheuresement, c'est pas le cas

nos bullions banks sont extrémement déterminées, et les specs ne font pas le poids   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  Cot des futures, pour les bullions banks : Décembre2012 Cot des futures, pour les bullions banks : Décembre2012

par marie Dim 13 Jan 2013 - 16:23 | |

| le rapport mensuel des bancaires au 08-01-2013 est sorti:

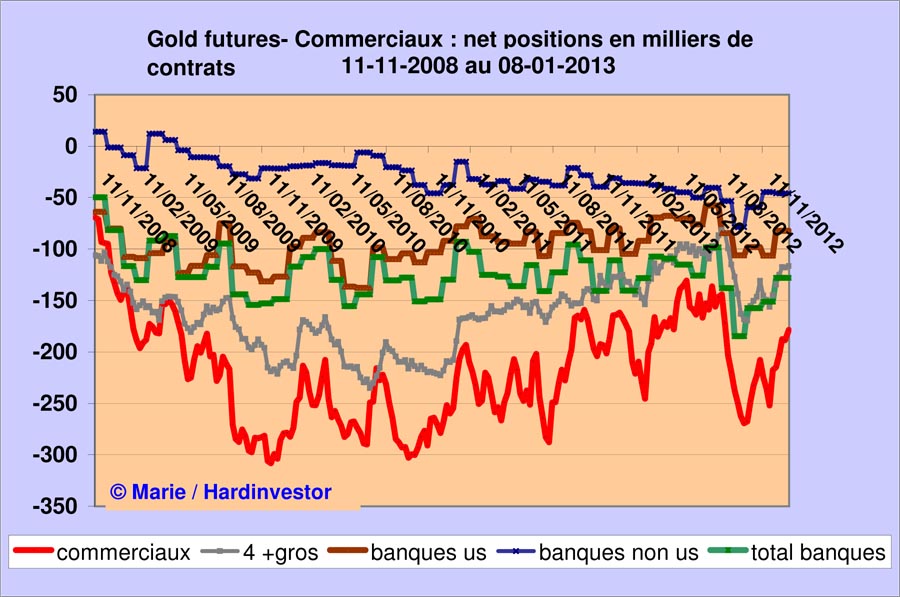

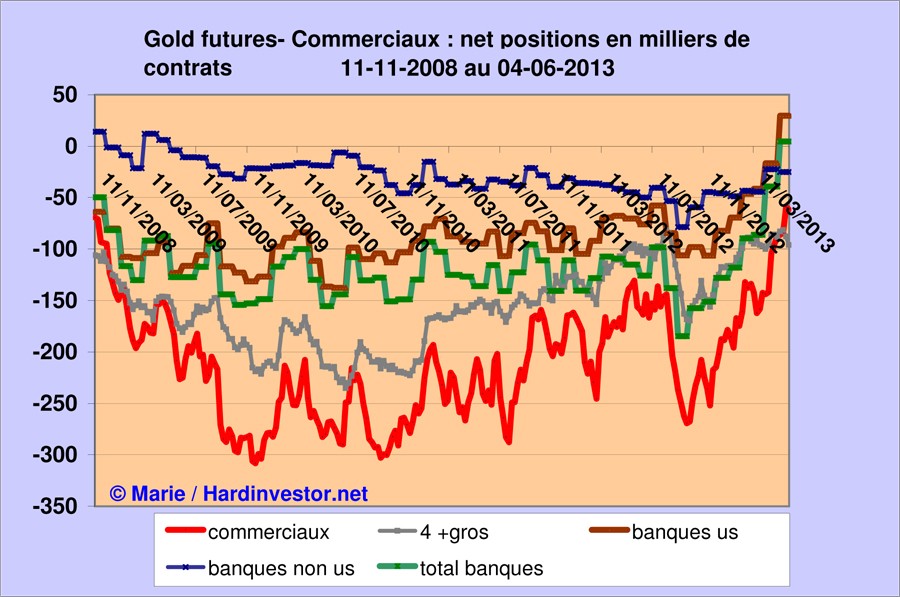

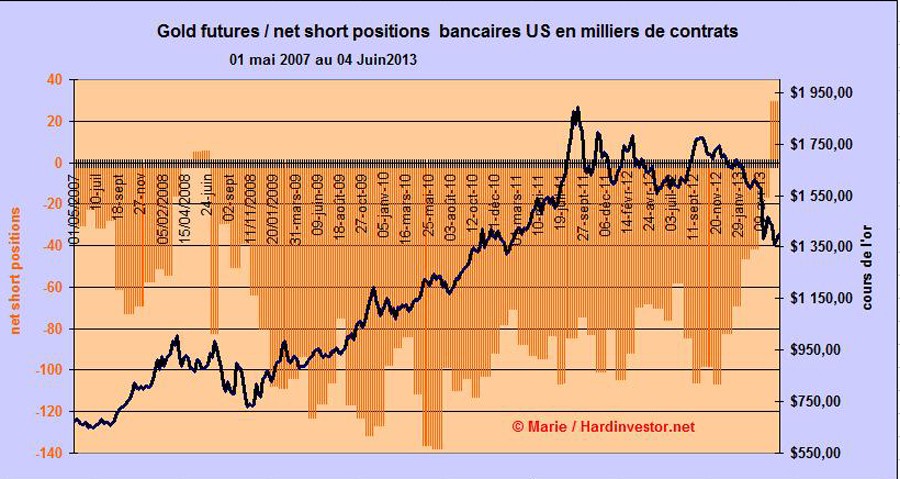

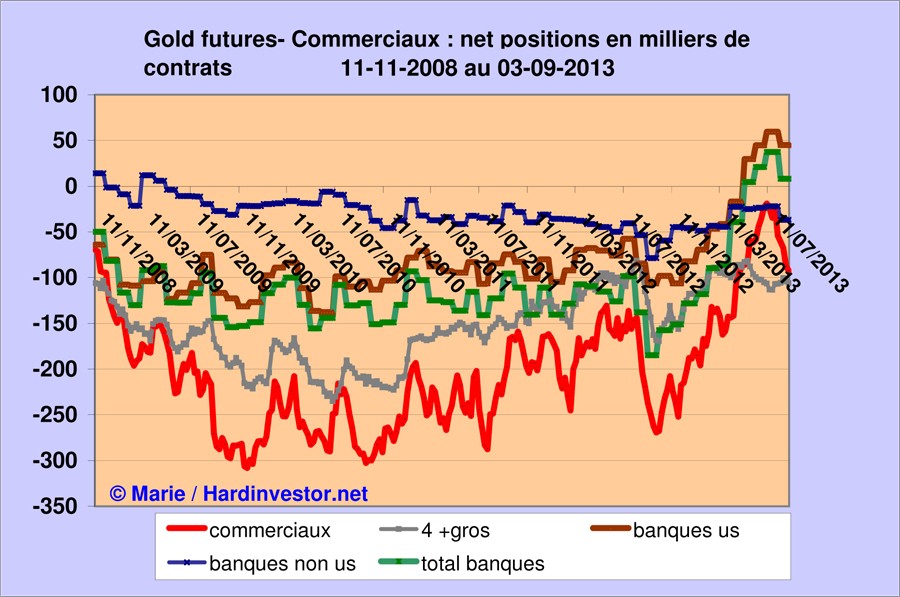

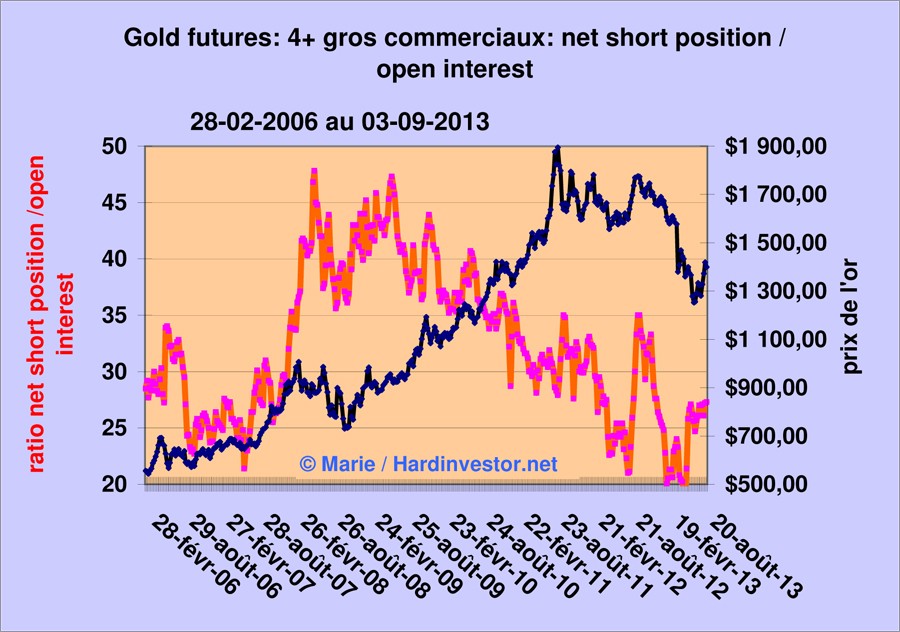

couverture notable des shorts sur la baisse des cours, mais pas autant qu'on aurait pu l'espérer ( surtout pour l'argent ); il semble que leur objectif de cours ne soit pas encore atteint **************************** 1-futures de l'or ce mois ci, seules les banques uS couvrent largement, profitant de la baisse des cours . graphique or : baisse de 1720 $ à 1630 $ -5.23%1-les banques us couvrent massivement ( d'autant plus que l'une d'elle sort du circuit et couvre donc la totalité de ces positions) -24189 contrats en net short pour un total cumulé de 82204 contrats net shorts : ce qui nous améne au niveau du 14 août dernier 4 banques US contre 5 le mois précedent : sortie d'une banque us ! 2- après la sortie de 2 banques, le mois précédent,les banques non US cessent de couvrir et augmentent légérement la pression short

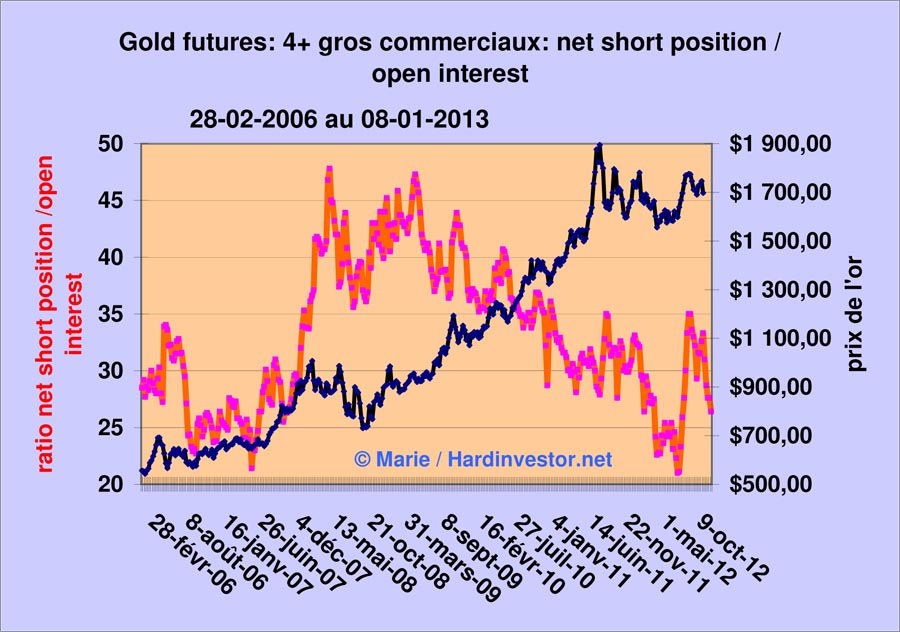

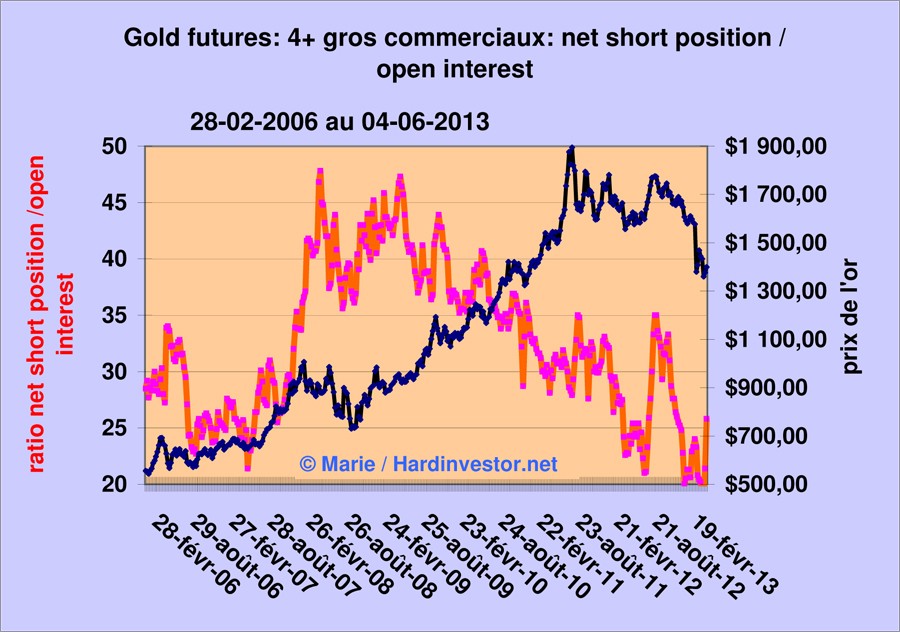

net short position : +1140 contrats, la portant à 45787 contrats net shorts toujours 19 banques non us, impliquées sur futures de l'or : inchangé 3-total des nets shorts positions des bancaires ( us et étrangères ) :128051 nets shorts en baisse de 23059 contrats 4- du coté des 4 plus gros commerciaux, et sur la même période, ça continue toujours à couvrir, le double du mois précédent :-28156 contrats portant leur net short position à 116504 nets contrats les graphes :1-net shorts positions des différentes catégories de commerciaux:l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement

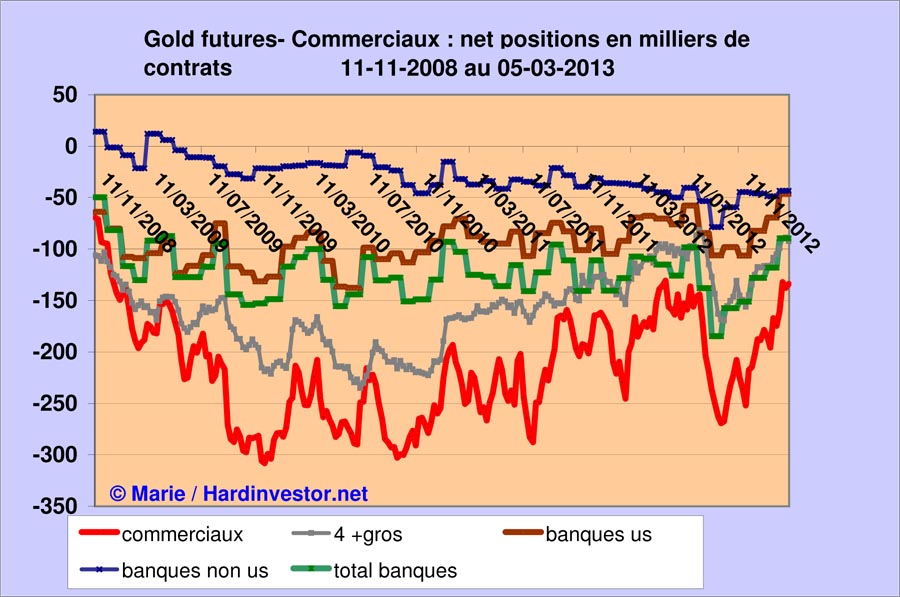

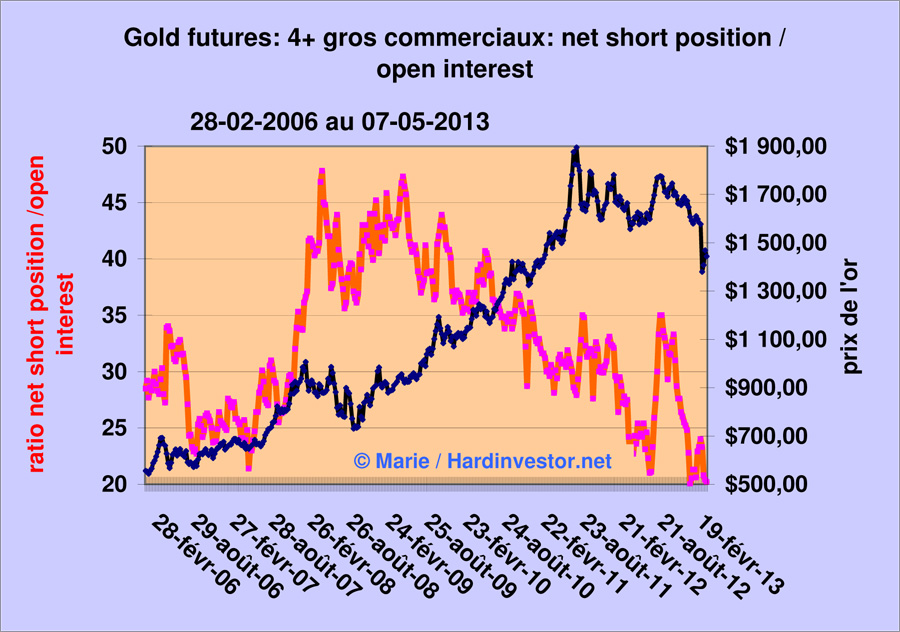

Cot Gold / Hardinvestor- les courbes vertes ( totales des banques) et grises ( 4 plus gros ) sont toujours confondues, indiquant la superconcentration des bancaires. - toutes les courbes remontent ( à l'exception de celle des banques étrangéres) indiquant couverture de shorts : c'est conséquent, mais on n'est loin d'atteindre les plus bas récents des nets shorts positions 2-net short position des 4 plus gros commerciaux en % de l'open interest  Cot futures Or / Hardinvestor Cot futures Or / Hardinvestorla résistance des 35% de l'open interest a bien fonctionné, et la pression short est redescendue en fléche à 26.4%. insuffisant amah, vu le dernier point bas de 21% ****************************** 2-futures de l'argent : Les banques ont mis à profit la baisse des cours, pour commencer à couvrir leurs shorts, notamment les banques US graphique argent sur la période : baisse de 33.5$ à 29.10 $ : -13% 1- les banques us profitent de la baisse pour couvrir largement :-7337 net shorts pour un total cumulé de 32236 contrats nets shorts : c'est pas mal mais ça nous améne pas à des minimas, pour cette catégorie : il en reste pas mal sous le pied nombre de banques us impliquées : toujours inférieur à 4 : inchangé 2-les banques étrangéres, couvrent de concert, très modérement par rapport à ce qui a été ajouté depuis sept 2012 ! -3286 net shorts contrats pour un total de 14913 net shorts nb TOTAL des banques impliquées baisse de 18 à 17 donc vraisemblablement sortie d'une banque non us .... mais ça peut etre aussi bien encore une banque us qui sort ...puisque le rapport n'indique désormais que le total us+ non us impliquées, sans plus de détails ! 3-total des net shorts argent bancaires : 47149 contrats net shorts (-10623 net shorts sur le mois écoulé ) c'est pas mal, mais on est loin d'avoir couvert ce qui a été ajouté depuis cet été : visiblement, on espére plus bas, pour couvrir d'avantage ! 4-du coté des 4 plus gros commerciaux, même tendance, mais en plus faible : ( normal, vu qu'ils ont moins shorté en relatif ) -7926 contrats net shorts portant leur net short position à 46076 nets contrats ce mois ci, la couverture est ordonnée : tout va dans le même sens. les graphes :

1-net shorts positions des différentes catégories de commerciaux:l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions .  Cot Silver / Hardinvestor Cot Silver / HardinvestorCe graph illustre parfaitement la super concentration des positions shorts sur l'argent, les courbes vertes ( total bancaires) et grises ( 4 plus gros ), dépassent désormais les positions de l'ensemble des commerciaux ( courbe rouge) la pression shorteuse dégonfle, mais c'est loin de compenser la pression shorteuse de ces tout derniers mois ! il en reste énormément sous le pied ===> l'objectif de cours des banksters n'a pas été atteint, et ils espérent bien couvrir encore plus bas 2-net short position des 4 plus gros commerciaux en % de l'open interest  Cot futures argent / Hardinvestor Cot futures argent / Hardinvestorici aussi, on visualise à quel point, les 4 gros n'ont que très partiellement mis à profit la baisse des cours pour relacher la pression shorteuse : la resistance des 35 % est franchie à la baisse, depuis le 24 décembre... mais on est TRES loin des plus bas précédents ! en conclusion :Visiblement, les banques ont un objectif de cours plus bas, puisqu'elles maintiennent un montant encore important de shorts ( et ceci tout particulièrement sur l'argent ) c'est logique, lorsqu'on sait que GS et co, prétendent que l'économie US va sortir du tunnel, et que la bulle de l'or et de l'argent va enfin éclater. toute cette propagande a pour but de maintenir la pression, et il aurait été étonnant que les banques la relache, en couvrant au maximum. A moins d'un renversement complet et soudain des rapports de force , je ne vois pas encore de signaux avérés de fin de correction   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  Re: Marché or et argent /Comex / positions des bullions banks / infos en mensuel Re: Marché or et argent /Comex / positions des bullions banks / infos en mensuel

par du-puel Lun 14 Jan 2013 - 12:15 | |

| merci Marie. Il me vient une idée / hypothèse : est-il envisageable que les banques n'aient pas encore pu, plutôt que "voulu", se racheter alors qu'elles le voudraient bien ?

c'est-à-dire que les acheteurs de leurs ventes à découvert préfèrent conserver leurs options, même à perte, dans le but de les exercer dans les conditions déjà fixées et connues, notamment de volume, plutôt que de les revendre pour, p.ex., se reporter sur du spot ou d'autres échéances moins coûteuses mais à volume limité ?   Armand Du-Puel / Hardinvestor reproduction interdite : pas de copier / coller : utilisez un lien vers cet original. |

|

Chef table à cartes

Inscription : 18/08/2005

Messages : 3541

| |   |  très bonne question Dup très bonne question Dup

par marie Lun 14 Jan 2013 - 15:43 | |

| très bonne question Dup , bien qu'il ne s'agisse pas d'options, mais de contrats à terme ( futures )

pour y répondre, je dirais qu'il y a tout de même eu pas mal de liquidations ( surtout sur l'or ).

sur l'argent, il semble en effet que les mains soient plus fortes... mais ces mains fortes ne se manifestent pas encore à l'achat ... eux aussi attendent des prix, plus bas

là où ça pourrait devenir compliqué et dangereux pour les banksters,

c'est que si, toutefois, ils parvenaient à faire baisser les cours, sur leur cible de prix,

au moment de couvrir, ils se retrouveraient en concurrence avec les autres acteurs ( les spéculateurs bien sur, mais également les utilisateurs industriels de l'argent métal ) .

et c'est à ce moment là, que n'arrivant pas à couvrir ... ils se retrouveraient pris au piège   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  Cot des futures, pour les bullions banks : Janvier 2013 Cot des futures, pour les bullions banks : Janvier 2013

par marie Sam 9 Fév 2013 - 17:21 | |

| le rapport mensuel des bancaires au 05-02-2013 est sorti:

reprise générale des shorts, à l'exception des banques US sur l'or, qui continuent à couvrir largement **************************** 1-futures de l'or ce mois ci,encore, seules les banques US couvrent largement graphique or : monte de 1625 $ à 1675$1-les banques us continuent à couvrir massivement-12904 contrats en net short pour un total cumulé de 69300 contrats net shorts : ce qui nous améne quasi sur les plus bas de l'été dernier. 4 banques US :nombre inchangé2- les banques non US augmentent encore légérement la pression short

net short position : +2887 contrats, la portant à 48734 contrats net shorts 20 banques non us, impliquées sur futures de l'or : plus une par rapport au mois précédent3-total des nets shorts positions des bancaires ( us et étrangères ) :118034 nets shorts en baisse de 10017 contrats 4- du coté des 4 plus gros commerciaux, et sur la même période, ça continue à couvrir:-11357 contrats portant leur net short position à 105147 nets contrats ****************************** 2-futures de l'argent : Les banques reprennent la route des shorts graphique argent sur la période : monte de 30.2$ à 31.8 $1- les banques us reprennent le chemin des shorts :+7956 net shorts pour un total cumulé de 40192 contrats nets shorts nombre de banques us impliquées : toujours inférieur à 4 : inchangé 2-les banques étrangéres,shortent de concert, mais très modérément +457 net shorts contrats pour un total de 15370 net shorts nb TOTAL des banques impliquées : stable à 17 3-total des net shorts argent bancaires : 55562 contrats net shorts (+8413 net shorts sur le mois écoulé ) 4-du coté des 4 plus gros commerciaux, même tendance, +7956 contrats net shorts portant leur net short position à 55562 nets contrats en conclusion :c'est la 1ere fois que j'observe une telle divergence de comportement entre les banques US sur l'or, où elle couvrent encore largement, et sur l'argent, où elles recommencent à shorter, alors même que je m'attendais à la poursuite des couvertures. Il semble qu'il ait été primordial de faire barrage aux 32.50 $ sur l'argent, comme l'indique cet excellent graphe de Norcini, du 30 janvier dernier, afin d'éviter une déroute majeure des shorts. nos habituels suspects prennent de plus en plus de risques... et confirment le potentiel hallucinant du silver !   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  le Crimex réduit les appels de couverture sur or et argent le Crimex réduit les appels de couverture sur or et argent

par marie Dim 10 Fév 2013 - 19:09 | |

| tiens donc ... avantage aux shorts ... puisque le crimex réduit les appels de couverture sur futures or et argent, effectif après la cloture du mardi 12 février 2013 - Citation :

- The margin for new “initial” positions by speculators in the main 100-ounce

Comex gold contract will decline to $5,940 from the current $6,600. The

“maintenance” margin for existing spec positions, plus all hedge/member

positions, will fall to $5,400 from $6,000.

For the main 5,000-ounce Comex silver contract, the initial position for

speculators will be trimmed to $10,450 from $12,100. The maintenance margin for

speculators, plus all hedge/member positions, will fall to $9,500 from

$11,000. http://www.kitco.com/reports/KitcoNews20130208AS.html  Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   | | |

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  Cots gold et silver bullions banks / Février 2013 Cots gold et silver bullions banks / Février 2013

par marie Sam 9 Mar 2013 - 16:59 | |

| le rapport mensuel des bancaires au 05-03-2013 est sorti:

couverture tous azymuths des shorts, tout particulièrement sur l'or **************************** 1-futures de l'or couverture de shorts massive graphique or : baisse de 1980$ à1570$1-les banques us continuent à couvrir massivement ( d'avantage encore que le mois précédent )- 29361 contrats en net short pour un total cumulé de 46239 contrats net shorts : sous la barre des 50.000, niveau pas vu depuis le point bas de 2008 4 banques US :nombre inchangé2- les banques non US commencent à couvrir leurs shorts

net short position : -5408 contrats, la portant à 46239 contrats net shorts 21 banques non us, impliquées sur futures de l'or : plus une par rapport au mois précédent3-total des nets shorts positions des bancaires ( us et étrangères ) :89565 nets shorts en baisse de 28469 contrats 4- du coté des 4 plus gros commerciaux, et sur la même période, ça continue à couvrir:-12581 contrats portant leur net short position à 92566 nets contrats les graphes :

1-net shorts positions des différentes catégories de commerciaux:l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement

les nets shorts positions sont toutes revenues dans la zone basse , et tout particulièrement celle des banques US ( courbe marron ) : niveau similaire à celui du point bas de 2008 !  Cot Gold / Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest Cot Gold / Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest le niveau des nets shorts positions des 4 plus gros commerciaux est au plus bas, avec inflexion up, sur la semaine écoulée  Futures de l'or/ Hardinvestor Futures de l'or/ Hardinvestor****************************** 2-futures de l'argent : Les banques se décident enfin à couvrir, mais pas autant qu'on aurait pu l'escompter graphique argent sur la période : baisse de 32 $ à 28.5 $ 1- les banques us se mettent enfin à couvrir shorts :-8527 net shorts pour un total cumulé de 31665 contrats nets shorts nombre de banques us impliquées : toujours inférieur à 4 : inchangé 2-les banques étrangéres, suivent de concert : -6134 net shorts contrats pour un total de 9236 net shorts nb TOTAL des banques impliquées : stable à 17 3-total des net shorts argent bancaires : 40901 contrats net shorts (-14661 net shorts sur le mois écoulé ) 4-du coté des 4 plus gros commerciaux, même tendance, -13350 contrats net shorts portant leur net short position à 42217 nets contrats les graphes :

1-net shorts positions des différentes catégories de commerciaux:

l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement

Si la couverture de shorts est nettement moins spectaculaire que celle de l'or, elle est néammoins remarquable, puisque les nets shorts positions atteignent le niveau de l'été 2012, où le cours de l'argent a fait un point bas de 26-27 $, suivi d'une jambe de hausse sur les 35 $  Cot Silver/ Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest Cot Silver/ Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest ce graphe illustre parfaitement le décalage entre les Cots de l'or et de l'argent : le dernier point bas ( de la courbe rouge) de l'été dernier n'est pas atteint : en théorie la correction n'est donc pas terminée, sauf si, et comme je l'avais évoqué dans mes analyses précédentes, il y a impossibilité pour les 4 plus gros ( et les banques) à couvrir d'avantage à ces prix ridiculement bas : mains fortes sur le silver On notera également que le niveau actuel de 28% est un point de support important, qui avait permis de faire rebondir les cours à plusieurs reprises  Futures de l'argent/ Hardinvestoren conclusion : Futures de l'argent/ Hardinvestoren conclusion : Le Cot Gold est formel : fin de correction En ce qui concerne l'argent, je crois qu'il ne faut pas s'y tromper : Les banques et autres "gros" n'ont pas pu couvrir autant qu'ils l'espéraient ( faute de pouvoir racheter suffisamment de positions, sur le dos des hedges funds shorteurs sur la fin de correction ) Ce qui devrait évidemment les mettre en grande difficulté, et provoquer un sauve qui peut / short squeeze de belle amplitude sur les cours de l'argent   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   | | |

Chef table à cartes

Inscription : 18/08/2005

Messages : 3541

| |   | | |

Captain

Inscription : 04/02/2005

Messages : 14576

| |   |  Cots gold et silver bullions banks / Avril 2013 Cots gold et silver bullions banks / Avril 2013

par marie Sam 11 Mai 2013 - 19:07 | |

| le rapport mensuel des bancaires au 07-05-2013 est sorti:

s'il n'y avait que l'or, je dirais : banco ! mais je ne veux pas reproduire mon erreur d'il y a 2 mois... et vous allez comprendre ce qui me retient **************************** 1-futures de l'or diminution drastique des nets shorts, sur le point bas, les banques achétent de nouveaux contrats longs, bien d'avantage qu'elles ne couvrent leurs shorts. graphique or : amplitude 1600$ 1325$1-les banques us achétent en force de nouveaux contrats longs, bien d'avantage qu'elles n'en couvrent ! le tout, vraisemblablement sur le point bas de 1325$ .- 24785 contrats en net short pour un total cumulé de 16681 contrats net shorts : sous la barre des 20.000, niveau pas vu depuis mars 2008!!! moins de 3 banques US et 23 banques impliquées ( retrait de 2 banques depuis le mois précédent dont une est forcément US )

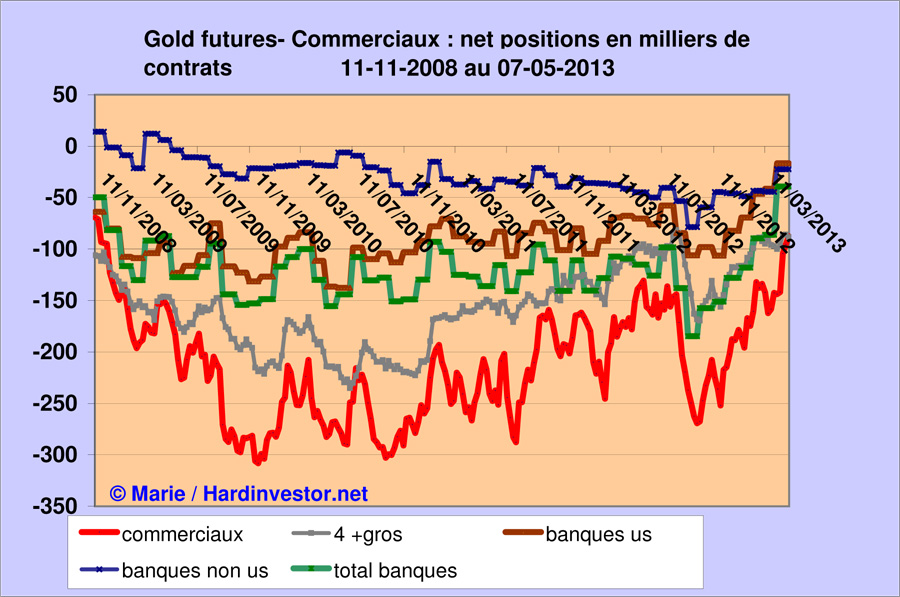

2- les banques non US réduisent drastiquement et de concert la net short position : -21979 contrats, la portant à 22474 contrats net shorts 3-total des nets shorts positions des bancaires ( us et étrangères ) :39155 nets shorts en baisse de 46964 contrats 4- du coté des 4 plus gros commerciaux, et sur la même période, même tendance mais en mode mineur : ce sont donc bel et bien les banques us qui tirent leur épingle du jeu et profitent de la correction qu'elles ont "proprement" orchestré ! -8740 contrats portant leur net short position à 88462 nets contrats les graphes : 1-net shorts positions des différentes catégories de commerciaux:l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement

les nets shorts positions sont toutes revenues sur les points bas, en particulier celui des banques us ( courbe marron ) : niveau inédit depuis mars 2008 ( quelques mois avant que les banques US ne commencent à shorter l'or de façon spectaculaire ! ) l'objectif des banques devrait donc être atteint !  Cot Gold / Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest Cot Gold / Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest on visualise parfaitement le faux signal du 5 mars dernier ( remontée de la courbe rouge, alors que l'or poursuit sa correction de plus belle). nous avons donc 3 points d'impact sur les plus bas, et celui ci devrait être le bon...  Futures de l'or/ Hardinvestor Futures de l'or/ Hardinvestor****************************** 2-futures de l'argent : Contrairement à l'or, et ce mois ci, les banques couvrent très mollement (encore plus curieusement d'ailleurs, bien moins que le mois précédent) graphique argent sur la période : amplitude 28$-22$ 1- les banques us continuent couvrir shorts mais plus modérément que le mois précédent. :-2213 net shorts pour un total cumulé de 21873 contrats nets shorts nombre de banques us impliquées : toujours inférieur à 4 : inchangé 2-les banques étrangéres, continuent à shorter depuis le mois précédent : +2204 net shorts contrats pour un total de 11618 net shorts nb TOTAL des banques impliquées : stable à 17 3-total des net shorts argent bancaires : 33941 contrats net shorts (-441 net shorts sur le mois écoulé ) 4-du coté des 4 plus gros commerciaux, ça couvre, mais beaucoup moins que le mois dernier : -2144 contrats net shorts portant leur net short position à 36327 nets contrats les graphes :

1-net shorts positions des différentes catégories de commerciaux:

l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement

ici, le tableau différe de celui de l'or : les nets positions des commerciaux ( courbe rouge) et des banques us ( courbe marron ) atteignent des points bas, à contrario de celles des 4 plus gros ( courbe grise ) et de celle des banques étrangères ( courbe bleue )  Cot Silver/ Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest Cot Silver/ Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest Cette fois ci, la courbe rouge a rallié les points bas, avec d'ailleurs, le même faux signal que pour l'or... : il manque d'ailleurs un chouilla pour faire double bottom à 23.2%, puisque le niveau actuel est de 25.2%  Futures de l'argent/ Hardinvestoren conclusion : Futures de l'argent/ Hardinvestoren conclusion : je m'étais bien plantée il y a 2 mois, ayant privilégié les signaux positifs de l'or sur ceux de l'argent ... Cette fois ci encore, cela diverge, plus en nuances ... mais tout de même : il semble que nos habituels suspects n'en aient pas fini avec l'argent ... ce qui pourrait nous valoir encore quelques soucis ... sachant évidemment que la hausse qui s'en suivra n'en sera que plus conséquente . Du coup, et pour en avoir le coeur net, je jette un coup d'oeil au dernier cot hebdomadaire , et en effet, mes indicateurs habituels me soufflent que c'est presque ça, mais pas encore ! d'autant plus et j'insiste sur ce point, que la brut short position des spécs ( y compris pour l'or) ne dégonfle pas ==> les hedges funds ont même recommencé à shorter l'or depuis 15 jours   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   | | |

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  Cots gold et silver bullions banks / Mai 2013 Cots gold et silver bullions banks / Mai 2013

par marie Sam 8 Juin 2013 - 16:56 | |

| cots bancaires du 7 mai au 4 juin 2013 : y'a du lourd sur l'or !!!! le rapport mensuel des bancaires au 04-06-2013 est sorti:

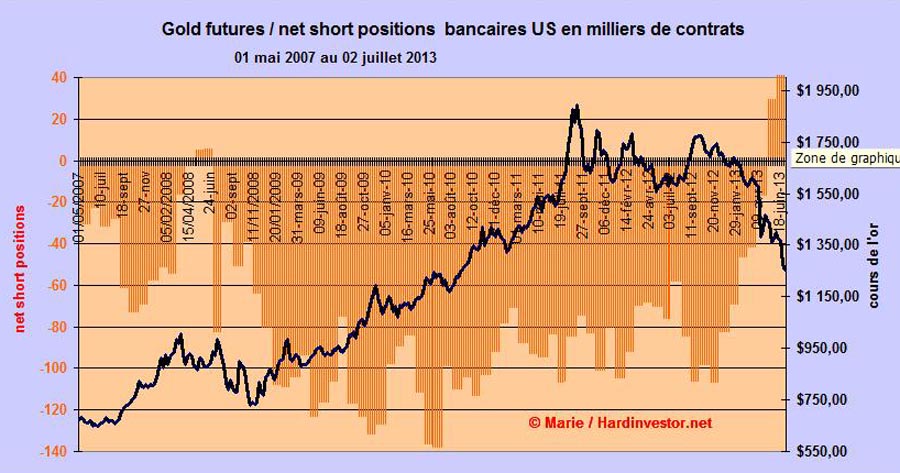

**************************** 1-futures de l'or les banques US couvrant leurs shorts en folie ...le secteur ( us et non us ) passe désormais en net long !!! du JAMAIS VU graphe des cours de l'or : amplitude 1470$ 1340$1-cette fois ci, les banques US couvrent comme des malades, et diminuent à peine la voilure sur les longues positions, déja conséquentes, le mois dernier ,ce qui fait qu'elles se retrouvent NET LONGUES! - 46303 contrats en net short pour un total cumulé de 29622 contrats net longs : du jamais vu !!! moins de 3 banques US et 24 banques impliquées ( donc rentrée d'une banque non us )

2- les banques non US augmentent légérement la pression short : +2566 contrats, la portant à 25040 contrats net shorts 3-total des nets shorts positions des bancaires ( us et étrangères ) :passe désormais en NET LONG! 4582 nets longs en baisse de 43737 contrats nets shorts 4- du coté des 4 plus gros commerciaux, et sur la même période, on n'est pas du tout sur la même longueur d'onde que les banques us , et on recommence à accumuler des shorts +7787 contrats portant leur net short position à 96249 nets contrats les graphes : 1-net shorts positions des différentes catégories de commerciaux:l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement

la courbe marron ( celle des banques US) passe très nettement en territoire positif : net long !!! Ceci est d'autant plus remarquable que TOUTES les autres catégories ont au contraire et même si c'est modéré, augmenté leurs nets shorts positions ! ( y compris les banque non US, courbe bleue )  Cot Gold / Hardinvestor Cot Gold / HardinvestorQue se passe t'il avec les banques US et quel est ce besoin précipité, non seulement de se débarasser de leurs shorts, mais en plus de passer nets longs? Nous allons voir cela plus précisément avec le graphe suivant 2-net short position des banques US en milliers de contrats c'est du jamais vu, y compris juste avant l'été 2008, au cours duquel les banques US ont commencé à ouvrir de très lourdes shorts positions. les banques US, dont le nombre n'a pas varié depuis le mois dernier ont donc tout basardé, lors du retour de l'or vers son point bas à 1340 $... passant net longues, et refilant ainsi leur "fardeau" aux hedges funds . 3-net short position des 4 plus gros commerciaux en % de l'open interest on visualise parfaitement le faux signal du 5 mars dernier ( remontée de la courbe rouge, alors que l'or poursuit sa correction de plus belle). nous avons donc 3 points d'impact sur les plus bas, et celui ci devrait "théoriquement" être le bon...avec la remontée du ratio des 4 plus gros sur les 26%  Futures de l'or/ Hardinvestor Futures de l'or/ Hardinvestor****************************** 2-futures de l'argent : Contrairement à l'or, aucune précipitation chez les banques qui continuent tranquillement à couvrir, et restent bien évidemment nets shorts graphique argent sur la période : amplitude 24$-20.25$ 1- les banques us continuent modérément à couvrir shorts et à accumuler longues positions :-2949 net shorts pour un total cumulé de 18924 contrats nets shorts nombre de banques us impliquées : toujours inférieur à 4 : inchangé 2-les banques étrangéres, sont quasi stables : +245 net shorts contrats pour un total de 12163 net shorts nb TOTAL des banques impliquées : stable à 17 3-total des net shorts argent bancaires : 31087 contrats net shorts (-2404 net shorts sur le mois écoulé ) 4-du coté des 4 plus gros commerciaux, reprise modérée des shorts : +2583 contrats net shorts portant leur net short position à 38910 contrats net shorts les graphes :

1-net shorts positions des banques us:

l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement

ici, le tableau différe totalement de celui de l'or : Si les banques US ont réduit leurs net shorts positions à des niveaux historiquement bas ( plus bas encore qu'au bottom du cours de l'argent de fin 2008 ), Elles sont loins, très loin d'être neutres, et encore moins net longues !  Cot Silver/ Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest Cot Silver/ Hardinvestor2-net short position des 4 plus gros commerciaux en % de l'open interest Cette fois ci, la courbe rouge a rallié les points bas, avec d'ailleurs, le même faux signal que pour l'or... et elle remonte désormais sur 26.7%, pendant que le cours de l'argent se stabilise.  Futures de l'argent/ Hardinvestoren conclusion : Futures de l'argent/ Hardinvestoren conclusion : S'il n'y avait pas la séance terriblement baissière du vendredi 7 juin ( non comprise dans ces statistiques ) et, qui vient tout f ... en l'air, je serais nettement plus à l'aise, mais on peut se douter que les hedges funds ont recommencé à shorter le rebond, profitant des stats de l'emploi... ce qui fausse notablement les dernières stats publiées ce w end ==> les Cots hebdo et notamment ceux de l'or, indiquent par ailleurs une liquidation très conséquente, y compris au niveau des spreads des swaps dealers, les hedges funds continuant à couvrir leurs shorts . Pour l'argent, c'est nettement moins actif, mais là aussi, il y avait un très léger retournement. Quoiqu'il en soit, je reste très intriguée sur ce basculement totalement inédit des positions des banques us sur l'or, et pas encore sur l'argent. Faudra t'il attendre qu'elles réussissent le même tout de passe passe... ou les plans sont t'ils différents? ou tout simplement pas faisables? La suite dépend de la réponse à cette question ...   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

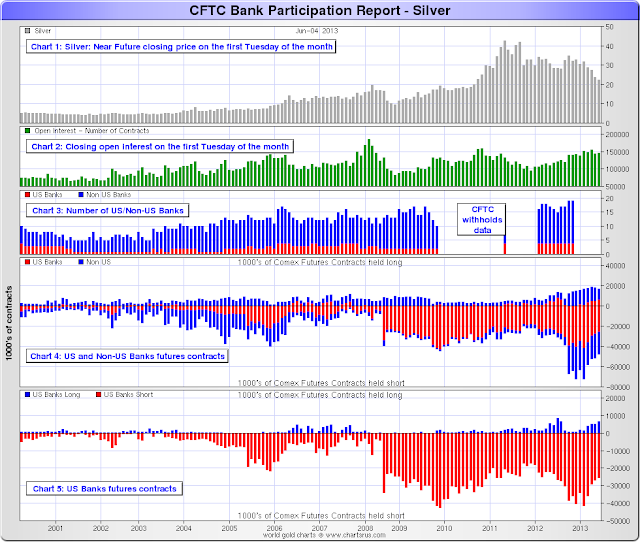

| |   |  graphs de long terme /2001 - à ce jour graphs de long terme /2001 - à ce jour

par marie Mar 11 Juin 2013 - 19:56 | |

| graphs de très long terme /2001 à ce jour je profite de ce court topo résumant ce que dit Ted Butler, sur ce changement majeur des banques US, passant net longues sur l'or... pour vous inviter à consulter les graphs de plus long terme des positions des banques sur les futures de l'or et de l'argent, réalisés par Nick Laird de Sharelynx.com ==> vous permettant de visualiser facilement, à quel point cette situation est totalement inédite ! voir notamment le 4ème tableau de chacun des graphes suivants, concernant uniquement les banques US . futures de l'or et positions des banques  futures Argent et positions des banques futures Argent et positions des banques  http://jessescrossroadscafe.blogspot.ca/2013/06/cftc-gold-and-silver-bank-participation.html http://jessescrossroadscafe.blogspot.ca/2013/06/cftc-gold-and-silver-bank-participation.html  Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  JPM-SLV / augmente sa position de +500% sur le 1er quadrimestre 2013 JPM-SLV / augmente sa position de +500% sur le 1er quadrimestre 2013

par marie Mar 18 Juin 2013 - 17:33 | |

| JPM-SLV / augmente sa position sur l'etf silver SLV de +500% sur le 1er quadrimestre 2013, prenant ainsi la 3éme place du podium derrière Morgan Stanley et bank of America . D'après Bix Weir, JPM aurait refilé le bébé à un gros hedge fund : Blackrock, qui est par ailleurs le sponsor de l'etf Tout ça confirme bien qu'il y a manifestement une volonté de désengagement des bullions banks des shorts positions, y compris sur l'argent http://networkedblogs.com/MiArW  Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   | | |

Captain

Inscription : 04/02/2005

Messages : 14576

| |   |  Re: Marché or et argent /Comex / positions des bullions banks / infos en mensuel Re: Marché or et argent /Comex / positions des bullions banks / infos en mensuel

par g.sandro Mar 18 Juin 2013 - 20:42 | |

| j'ignore s'il faut y voir un lien, mais le GSR connaît une évolution aussi discrète que significative puisqu'il passe de plus de 65 à moins de 63 sans bruit...sur la pointe des pieds...ce n'est, certes que 3.3% d'écart, ok... mais il faut bien admettre que ça ne cadre pas avec le sentiment dominant...et c'est ça qui est bon...   Silver is king, Go Gold ! Silver is king, Go Gold !

G.Sandro G.Sandro pas de copier collé: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Captain

Inscription : 04/02/2005

Messages : 14576

| |   |  Cots gold et silver bullions banks juin 2013 Cots gold et silver bullions banks juin 2013

par marie Mar 9 Juil 2013 - 15:02 | |

| le rapport mensuel des bancaires au 02-07 2013 est sorti:

**************************** 1-futures de l'or graph cours de l'or: amplitude 1420$ 11801-les banques US couvrent encore un peu mais surtout elles accumulent de nouveaux contrats longs, comme des fous ! totalement inédit !+15095 contrats en net long pour un total cumulé de 44717 contrats net longs : du jamais vu !!! 4 banques Us impliquées ( +1, par rapport au mois précédent et +2 sur les 2 derniers mois )2- les banques non US couvrent légérement leurs shorts: -1288 contrats, la portant à 23752 contrats net shorts 20 banques impliquées ( -1 par rapport au mois précédent, puisque le total des banques us et non us est tjs de 24 ) 3-total des nets longues positions des bancaires ( us et étrangères ) :en NET LONG!20965 nets longs en hausse de 16383 contrats nets longs 4- du coté des 4 plus gros commerciaux, et sur la même période, on n'est pas du tout sur la même longueur d'onde que les banques us , et on continue à accumuler des shorts+8813 contrats portant leur net short position à 105062 nets contratsles graphes : je ferais court et uniquement pour l'or ( puisque pour l'argent, il y a très peu de changement par rapport au mois précédent ) - futures de l'or: net short position des banques US en milliers de contrats Futures de l'or/ Hardinvestor Futures de l'or/ Hardinvestordu jamais vu. Avec le renfort d'une banque supplémentaire, ce mois ci, les banques US ont augmenté leur net longue position de 50% ! 2-futures de l'argent : Contrairement à l'or, aucun rush des banques sur l'argent, elles recommencent même à accumuler des shorts, même si c'est modéré... mais à ce niveau de prix, c'est "remarquable" graphique argent sur la période : amplitude 23$-18$ 1- les banques us recommencent à shorter :+1383 net shorts pour un total cumulé de 20307 contrats nets shortsnombre de banques us impliquées : toujours inférieur à 4 : inchangé2-les banques étrangéres, sont quasi stables : +356 net shorts contrats pour un total de 12519 net shorts nb TOTAL des banques impliquées : stable à 173-total des net shorts argent bancaires : 32826 contrats net shorts (+1739 net shorts sur le mois écoulé ) 4-du coté des 4 plus gros commerciaux et comme le mois précédent, accumulation modérée des shorts : +1253 contrats net shorts portant leur net short position à 40163 contrats net shorts en conclusion : Contrairement à ce qu'on aurait pu envisager, les banques US n'ont pas du tout changé leur fusil d'épaule sur l'argent, et on assiste donc à un phénoméne aussi étrange qu'inexplicable : Pourquoi diable les banques US sont t'elles les seules bancaires net longues sur l'or, et surtout à ce niveau très conséquent et totalement inédit? Vous remarquerez qu'elles ne sont suivies, ni par les banques étrangéres, ni par les 4 plus gros commerciaux Pourquoi ces mêmes banques US restent t'elle's en revanche net short sur l'argent ? Tout cela commence un peu trop à sentir à de l'habillage : on aurait envie de donner le change sur un sujet sensible, qu'on ne s'y prendrait pas autrement. Par ailleurs et ayant observé que les raids baissiers, portent toujours la signature du cartel ( mode opératoire inchangé), je doute fort que les bullions banks aient renoncé à leurs pratiques: on pourrait envisager qu'elles agissent désormais ( et pour l'or) principalement sur le marché OTC de Londres, bien pratique pour sa discrétion ( pas de statistiques détaillées), pendant qu'ils donnent le change avec les statistiques du Comex, ou mieux encore: qu'elles ont tellement accumulé de shorts frais sur Londres, qu'elles doivent couvrir une partie de ces positions en passant net long sur le comex. Quel serait ce sujet sensible? L'or évidemment, et pas l'argent. A mettre également en relation avec la trés importante augmentation des volumes tradés sur l'or au LBMA, lors du raid d'avril ainsi que l'affaire du rapatriement de l'or allemand.   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook

Dernière édition par marie le Ven 6 Sep 2013 - 23:35, édité 1 fois |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   |  Jpm en train de se sortir de la manipulation silver? Jpm en train de se sortir de la manipulation silver?

par marie Dim 14 Juil 2013 - 19:30 | |

| Jpm en train de se sortir de la manipulation silver? comportement tout à fait inhabituel, avec accumulation massive de silver - depuis 3 semaines, tous les jours et au fix de londres, un important acheteur institutionnel se pointe avec de très gros ordres achats. En raison de la taille de ces ordres, il ne peut s'agir que d'une bullion bank, et donc de Jpm à une très forte probabilité - étrange comportement sur les demandes de livraison comex : depuis début Juillet, Jpm est à l'origine de 90% des demandes de livraison d'argent métal, dont 9 millions d'onces pour son propre compte de trading , ce qui dépasse déja la limite de 1500 contrats mensuels à se faire livrer, autorisée par le comex si on rajoute les très importantes couvertures de short des banques Us, , évoquées dans cette file , ça commence à faire beaucoup .. http://www.tfmetalsreport.com/blog/4830/why-jpm-hoarding-silveret enfin un point concordant qui n'est pas évoqué dans cet article : JPM qui en est également le gardien, achéte à tour de bras des parts de SLV : sur les 4 1ers mois de 2013, JPM a acheté pour 50 millions de $ de parts de SLV, soit une augmentation de 500% ( alors que pour mémo, les stocks de GLD sont en chute de 23% depuis janvier 2013 ) http://goldsilverworlds.com/investing/silver-light-at-the-end-of-the-tunnel/# bref tout ça sent la fumée ... reste à savoir de quel genre de fumée il s'agit...   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   | | |

Captain

Inscription : 04/02/2005

Messages : 14576

| |   |  Cots gold et silver bullions banks juillet et août 2013 Cots gold et silver bullions banks juillet et août 2013

par marie Lun 9 Sep 2013 - 16:47 | |

| le rapport mensuel des bancaires au 03-09- 2013 est sorti:

**************************** 1-futures de l'or graph du cours de l'or: amplitude 1220$ 1420$1-les banques US :les banques US réduisent la voilure longue qu'elles avaient continué d'accumuler fortement en juillet, ce qui laisse leur position quasi stable sur 2 mois : total cumulé de 44906 contrats net longs 4 banques Us impliquées ( inchangé)2- les banques non US augmentent sensiblement leurs shorts en aout: -12972 contrats, la portant à 36724 contrats net shorts 20 banques impliquées ( -1 par rapport au mois précédent)) 3-total des nets shorts positions des bancaires ( us et étrangères ) :en NET LONG8182 nets longs en baisse de 29252 contrats sur aout apres une hausse de 16469 contrats en juillet : soit une baisse de 12783 contrats net longs sur les 2 derniers mois 4- du coté des 4 plus gros commerciaux, c'est l'inertie totale : quasi stabilité avec un net short de 106083 contratsles graphes : 1-net positions des différentes catégories de commerciaux:l'axe des nets longues positions étant positif, une courbe montante indique une augmentation des nets longues positions et inversementl'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement Futures de l'or/ Hardinvestor Futures de l'or/ Hardinvestoravec la réduction des nets longs des banques us, et la nouvelle accumulation de shorts des banques non US, les bancaires sont toujours net longues, mais très faiblement. JPM ferait cavalier seul sur l'or, jouant contre les banques US ? ou alors JPM se servirait de bases non US, pour continuer à shorter, tandis qu'il hedge sa short position, paraissant ainsi "clean" auprès CFTC et consorts ? 2-net short position des 4 plus gros commerciaux en % de l'open interest on est encore loin de la résistance à 35%, ce qui donne amah encore de la marge à la hausse, avant correction intermédiare ************************************* 2-futures de l'argent : graph du cours de l'argent sur la période : amplitude 18.50$-25$ 1- les banques us, imperturbables, après avoir quasiment rien couvert en juillet, recommencent à shorter :+3368 net shorts ( en 2 mois) pour un total cumulé de 23675 contrats nets shortsnombre de banques us impliquées : toujours inférieur à 4 : inchangé2-les banques étrangéres, shortent de plus belle: +6468 net shorts contrats pour un total de 18987 net shorts sur 2 mois nb TOTAL des banques impliquées : 15 ( -2 depuis juillet dernier)3-total des net shorts argent bancaires : 42662 contrats net shorts (+9836 net shorts sur juillet et août ) 4-du coté des 4 plus gros commerciaux et comme pour l'or, c'est statut quo, et quasi stabilité : 40359 net shortsles graphes :1-net positions des différentes catégories de commerciaux:l'axe des nets shorts positions étant négatif, une courbe montante indique une diminution des nets shorts positions et inversement On notera le record historique des nets shorts positions des banques non US ( courbe bleue ) à 18987 contrats2-net short position des 4 plus gros commerciaux en % de l'open interest On notera le record historique des nets shorts positions des banques non US ( courbe bleue ) à 18987 contrats2-net short position des 4 plus gros commerciaux en % de l'open interest le ratio atteint une résistance très importante de 34.5% en conclusion : le retournement brutal des banques sur l'or qui sont encore net longues mais fort modestement, confirme ce que j'avais en tête, avant l'été : - Citation :

Contrairement à ce qu'on aurait pu envisager, les banques US n'ont pas du tout changé leur fusil d'épaule sur l'argent, et on assiste donc à un phénoméne aussi étrange qu'inexplicable :

Pourquoi diable les banques US sont t'elles les seules bancaires net longues sur l'or, et surtout à ce niveau très conséquent et totalement inédit?

Vous remarquerez qu'elles ne sont suivies, ni par les banques étrangéres, ni par les 4 plus gros commerciaux

Pourquoi ces mêmes banques US restent t'elle's en revanche net short sur l'argent ?

Tout cela commence un peu trop à sentir à de l'habillage : on aurait envie de donner le change sur un sujet sensible, qu'on ne s'y prendrait pas autrement.

Par ailleurs et ayant observé que les raids baissiers, portent toujours la signature du cartel ( mode opératoire inchangé), je doute fort que les bullions banks aient renoncé à leurs pratiques:

on pourrait envisager qu'elles agissent désormais ( et pour l'or) principalement sur le marché OTC de Londres, bien pratique pour sa discrétion ( pas de statistiques détaillées),

pendant qu'ils donnent le change avec les statistiques du Comex.

ou mieux encore:

qu'elles ont tellement accumulé de shorts frais sur Londres, qu'elles doivent couvrir une partie de ces positions en passant net long sur le comex.

Quel serait ce sujet sensible?

L'or évidemment, et pas l'argent.

A mettre également en relation avec la trés importante augmentation des volumes tradés sur l'or au LBMA, lors du raid d'avril

ainsi que l'affaire du rapatriement de l'or allemand.

je vous rappelle également la fort interessante analyse de Turd Fergurson qui y voit la signature de JPM   Marie Marie Pas de copier-coller: merci de faire un lien vers ce post. Suivez Hardinvestor sur Twitter et sur Facebook |

|

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   | | |

Skipper

Inscription : 05/02/2005

Messages : 20140

| |   | | |

| |   | |

Sujets similaires |  |

|

| Page 4 sur 6 | Aller à la page :  1, 2, 3, 4, 5, 6 1, 2, 3, 4, 5, 6  | | | | Permission de ce forum: | Vous ne pouvez pas répondre aux sujets dans ce forum

| |

| |

; | |

Hardinvestor

Hardinvestor

Hardinvestor

Hardinvestor

» COMSTOCK MINING Inc. (NYSE : LODE) Fil dédié:

» WORLD WAR III ? je suis vert de rage d'ouvrir ce fil dédié, on serre les miches: on commence avec Gerald Celente

» Les Podcast et interviews de David Brady, Sprott, Rick Rule, Katusa, Bix Weir, etc...SILJ (Hardin mini-fonds Silver Juniors et Royalties)

» Uranium /minières uranium

» a quoi joue la Russie ..

» TREASURY METALS PFS publiée edit: *NB: TML est devenue NEXTGOLD (NXG)

» Wheaton précious metals/ WPM

» Comment l'Union européenne nous prend pour des imbéciles